Блог им. EgorChernikov |Взаимосвязь стоимости акций и доходности ОФЗ: вторая часть

- 28 июля 2025, 12:25

- |

Первую и третья части тут и тут.

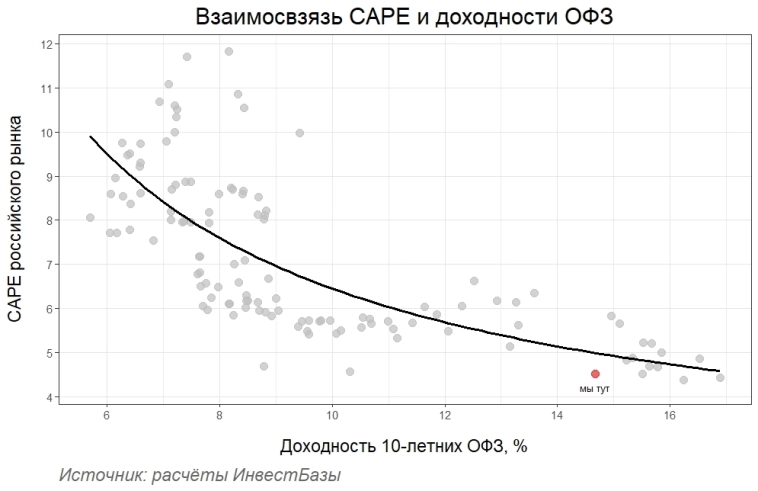

Чтобы проверить связь между CAPE и дохой ОФЗ, построил незамысловатую регрессию на основе гиперболы, где y является CAPE, а x — доходность десятилеток. Получаем модельку:

y ~ α + β*(1/x) + ε

Её визуализация представлена на графике. Красным выделил последнее доступное значение из дата фрейма (30 июня текущего года).

Перейдем к параметрам модели. Скорректированный R-квадрат составил ~0.51 — более 50% отклонений от среднего значения CAPE объясняется этой штуковиной. Коэффициент α равняется 1.86, β составил около 0.46. Оба оказались статистически значимыми переменными — p-value < 2e-16. Если говорить человеческим языком, доходность ОФЗ взаимосвязана с CAPE.

Статистическая справка. Обе переменные нестационарны — средние и стандартные отклонения временного ряда меняются со временем. Китайский товарищ (DeepSeek) и американ буржуй (ChatGPT) отметили, что построение регрессии с таким родом данных может привести к ложным результатам — завышенный R-квадрат, низкие p-value и стандартные ошибки у коэффициентов.

( Читать дальше )

- комментировать

- 462 | ★4

- Комментарии ( 4 )

Блог им. EgorChernikov |Взаимосвязь стоимости акций и доходности ОФЗ: первая часть

- 26 июля 2025, 20:40

- |

Читая «Иррациональный оптимизм» господина Шиллера, обнаружил любопытный график, на котором изображена динамика CAPE и долгосрочных процентных ставок.

CAPE — Cyclically Adjusted Price to Earnings Ratio — мультипликатор, разработанный слонярой Шиллером и Кэмпбеллом. Некоторые его называют P/E Шиллера. Cуть CAPE заключается в следующем. Экономике свойственна цикличность, и доходы многих компаний подвержены значительной волатильности, что делает классический мультипликатор P/E — отношение капитализации компании к её годовой чистой прибыли — не надежным индикатором стоимости. В один год у неё все чётко, бьёт рекорды по прибыли, но мультипликатор при неизменной капитализации снижается. А во время кризиса компанию корежит вместе с её доходами — мультипликатор возрастает. Выходит, что в кризис она дорогая, а в условиях роста экономики — дешевая. Что придумали наши заокеанские партнеры? Они предлагают взять не годовую, а среднюю за последние 10 лет чистую прибыль с поправкой на инфляцию. Капитализация также корректируется на рост потребительских цен. Доходы компаний сглаживаются во времени, чтобы избежать тех самых резких скачков и падений. В итоге получаем скорректированный на цикличность и инфляцию P/E.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс